つむぎ

サービス内容

つむぎは、マネックスSP信託が、お客様とご家族のベーシックな家族信託の組成をサポートするサービスです。

家族信託とは

家族信託とは、財産を持つ人(シニアの親世代)が、信頼できる人(ご家族)に、財産の管理や処分をする権限を託す財産管理の仕組みです。

万が一、認知症等で判断能力が低下してしまった時でも、あらかじめ決めておいた目的に沿ってご本人の生活資金や介護資金に利用する等、柔軟な財産の活用が実現できます。

財産を託す仕組み

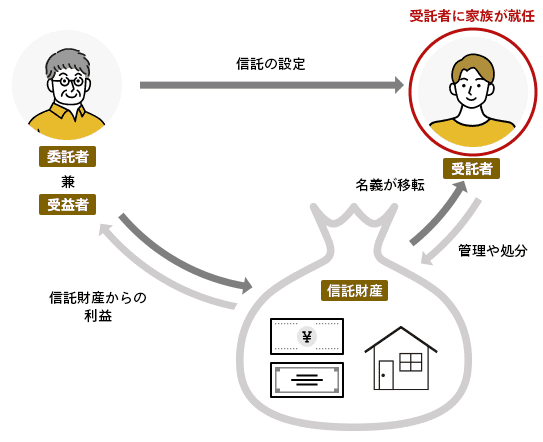

3つの役割が信託の基本となります。

- 財産の管理・処分等を「託す」人を、「委託者」といいます。

- 財産の管理・処分等を「託される」人を、「受託者」といいます。

- 信託財産から発生する利益を受け取る人を、「受益者」といいます。

- お客様の理解のため、簡便に信託の仕組み等を説明したものです。つむぎで組成する家族信託の関係者は上記がすべてではありません。

詳細な関係図は、関係者の役割についてをご確認ください。

家族信託のメリット

シニア世代の財産管理に備えられる

家族信託を活用すると、親世代(委託者)の財産管理における困りごとに備えることができます。

シニア世代の財産管理での困りごと

高齢になると認知症等により判断能力が低下するリスクが高まります。これにより困ることの例として、次のようなものがあります。

- 銀行口座からの預金の引き出しができなくなる

- 高齢者施設に入るときでも自宅が売却ができなくなる

- アパートの管理に必要な賃貸借契約や修繕を依頼する契約ができなくなる

お元気なうちに家族信託で対策しておくと、将来、認知症等で判断能力が低下してもご本人の希望通りに財産管理・処分ができます。

ご本人の想いを反映した財産管理ができます

家族信託では、ご本人の想いをよく理解したご家族が財産の管理・処分を行います。

判断能力の低下した方を支援する制度として「成年後見制度」がありますが、「成年後見制度」では、後見人等(※)に家庭裁判所が専門家を選任する場合が多く、ご本人の想いを理解したご家族の意向を十分に反映できないこともあります。

- 任意後見契約では、後見人を監督する任意後見監督人が選任されます。

家族信託であれば、成年後見制度と異なり、ご家族間での契約ですので、ご本人の想いとご家族の意向を反映した柔軟な財産管理が可能です。また、成年後見制度の利用でかかる外部専門家への報酬(※)がかかりません。

- 成年後見人等への報酬の場合は、目安として月額2万円以上とされています。

出所:「成年後見人等の報酬額のめやす」(平成25年1月1日付け東京家庭裁判所立川支部)

ご本人の思い通りに財産の承継ができます

家族信託では、遺言のように、財産を承継する相手(帰属権利者といいます。)を指定できます。家族信託の受託者(兼、帰属権利者)として、財産を承継する相手に財産の管理や処分をする権限だけを渡しておき、将来、ご本人に相続が起きたら、そのまま財産を承継するといった相続対策も可能です。

あらかじめ誰に何をどれくらい渡すかについて決めておくことは、相続による争いを防ぐため最も有効な方法です。

■ 遺言書に優先して適用されます

家族信託は、指定した人へ財産を承継させる機能は遺言書と同じですが、遺言と信託の両方が存在する場合、家族信託が優先されます。 家族信託の組成後に、遺言書が書かれた場合でも、家族信託の仕組みで管理する財産(信託財産)には、遺言の効力が及ばず、帰属権利者の権利が守られます。

サービス内容

つむぎではベーシックな家族信託を組成します

つむぎ将来の判断能力の衰えに備え、生活の安定や争続の防止等を図るためのベーシックな家族信託のプランをご提供しますので、お客様は信託契約の関係者や信託財産を指定していただくだけで家族信託を組成できます。費用や時間を抑え、家族信託を利用しやすくしています。

■ シニア世代の財産管理・相続対策のためのサービス

信託の目的

- 信託財産の管理・処分等により受益者の生活・介護・療養・納税・要望の実現等に必要な資金を給付または利殖して幸福な生活および福祉を確保

- 適正な財産管理を通じた信託財産の円滑な承継

信託の目的を達成するために必要な管理・処分等は、原則、受託者の裁量(※)で行うことができます。

- 管理・処分等のうち一部の行為については、受託者の裁量を制限し、受益者等からの指図を要します。

■ 対象資産は金銭と不動産のみ

金銭

- 円預金が対象です。

(外貨への交換や、運用商品の購入はできません。)

不動産

- 委託者単独名義の不動産が対象です。

- 担保を設定している不動産は対象外です。また、信託設定後、信託財産を担保とする借入等も行えません。

■ 信託終了時の財産の引渡し方法

受益者の死亡により終了した場合

以下の①又は②のいずれかをご指定いただきます。

①帰属権利者(1名)へ残余財産のすべてを引渡し

- 信託財産であっても、受益者が死亡した場合には、他の相続財産と同様に扱われ、遺留分(相続人に取得が認められる最低限の相続分)の対象となります。1契約で多額の財産を信託することで、将来、他の相続人の遺留分を侵害することがないようにご留意ください。

②(当初の)受益者の相続人へ法定相続分に従って残余財産を分配

- 信託終了時の信託財産に不動産がある場合、原則として、受託者は不動産を全て換価して、換価時の必要費用等を控除した上で、金銭で分配します。この場合、小規模宅地等の特例の適用を受けられず、信託をしない場合と比較して、相続財産の評価額が高くなる可能性があります。

- 第二受益者を設定するプランを選択した場合でも、第二受益者が亡くなったときの信託財産の分配先は、家族信託を開始した当初の受益者の相続人になります。

上記以外の場合

受益者(1名)へ信託財産のすべてを引渡し

オーダーメイドでの対応も可能。まずはご相談ください

つむぎでは対象外となる担保を設定している不動産や財産について個別の分配方法をご希望の場合には、オーダーメイドで、より柔軟な設計の家族信託支援サービスをご案内させていただきます(業務提携先によるご対応となります。)。

活用事例

施設に入所するため、親が自宅を売却するとき

認知症等により判断能力が低下したと診断されると金融機関の口座凍結があったり、不動産の売却や修繕・建替え、賃貸借等の契約ができなくなったりします。

ご家族が生活費や介護費用を立替えて支払う事態や、有料老人ホーム等への一時金支払いができず入居が遅れる事態があります。

家族信託によって、こうした事態を防ぐことができます。

サービスの範囲

つむぎのサービス内容は以下の通りです。

- 家族信託を組成するための情報の提供

- 信託契約書案の作成

- 信託口口座開設の開設のための助言および口座開設先金融機関との調整

- 作成される信託契約の公正証書化の支援

- 家族信託では金銭を管理するため、銀行等に受託者名義で家族信託専用の口座(信託口口座〈しんたくぐちこうざ〉)の開設が必要です。

- 希望者には、家族信託で対象とする不動産情報の取得を当社が代行します。

利用料金

つむぎの料金設定は、財産額によらないシンプルな料金体系ですので、手軽に家族信託を活用いただけます。

| 信託財産 | 利用料金 |

|---|---|

| 金銭のみ | 110,000円 |

| 金銭と不動産 | 242,000円 |

- 上記の他に、登記や公正証書作成の費用や当社社員が出張対応する場合の実費等がかかります。詳細は、以下の「その他必要となる費用」をご確認ください。

家族信託の契約内容を説明後、委託者と受託者の双方からつむぎの組成に関する委任契約書をご提出いただいた時点から、利用料金が発生します。

これ以降に解約された場合でも、上記利用料金の全額をご負担いただきます(委託者と受託者で連帯してご負担いただきます。)。

- 当社の請求日から2週間以内に当社が指定する銀行口座への振込によりお支払いをいただきます。

その他必要となる費用

【当社が立替え、後日当社にお支払いいただく費用】

- 不動産情報の発行手数料(取得代行をご希望の場合)

- 公正証書作成の立会いのため当社社員が出張する場合の電車・飛行機等の交通費

- 中途で解約されましてもそれまでに生じた実費全額をご負担いただきます。

【当社以外の関係先に直接お支払いいただく費用】

- 信託契約の公正証書化に伴う費用

- 公証人手数料(信託する財産額に応じて変動します。公正証書作成日に、公証人に現金でお支払いいただきます。)

- 文書料

- ご病気等で公証役場に出頭できず公証人に出張を依頼する場合の費用(日当、交通費)

- 登録免許税(信託財産に不動産がある場合)

- 土地:固定資産税評価額 ✕ 0.3% ※令和8年3月31日までの特例措置

- 建物:固定資産税評価額 ✕ 0.4%

- 登記に関する司法書士報酬(信託財産に不動産がある場合)

- 登記を行う司法書士に直接お支払いいただきます。

- 信託口口座の開設に必要となる費用

- 信託口口座を開設する金融機関によって異なります。

- 上記の費用等に関する振込手数料その他支払いに要する費用

ご利用条件

- 申込者は家族信託の委託者または受託者となる方であること。

- 委託者と受託者は、未成年者、成年被後見人、被保佐人、被補助人ではなく、家族信託契約を締結し、義務を履行するために必要とされる判断能力や権利を有していること。

- 委託者と受託者は、認知症の診断を受けていないこと。

- 家族信託の関係者は全て、委託者の配偶者または四親等以内の人(血族または姻族)であること(ただし、第二受益者を指定する場合には、第二受益者は委託者の配偶者または子であること。)。

つむぎで組成する家族信託の関係者の詳細は、関係者の役割についてをご確認ください。

- 家族信託の関係者に反社会的勢力等がいないこと。

- 信託設定にあたり、第三者からの紛争等のおそれや、委託者の債権者を害する、いわゆる詐害の意思等の不法な意図がないこと。

- 委託者と受託者には、委託者の相続人の権利を侵害する等、不当な理由を以って信託を組成する意図がないこと。

- 信託する財産に一切の担保権を設定していないこと。

- 当社における個人情報の取扱いについて、当社のウェブサイトに掲示する「個人情報の取扱いについて」を理解し、同意していること。