マネックスの家族信託

資産凍結から財産を守りたいご家族に

低価格で、はじめやすい!

最低11万円(税込)~

つむぎの特長

家族信託サービスつむぎは、資産の凍結対策に特化した介護期のご家庭に最適なプランを用意しています。

シンプルで明快なサービス設計となっていますので、安心かつ気軽に資産の凍結対策を始めることができます。

- 検討するポイントを限定

- つむぎを始めるために検討することは、❶財産を託す家族、❷信託する財産、❸相続発生時の清算方法の3つです。複雑な設計は不要で、どなたでも簡単に家族信託を始めることができます。

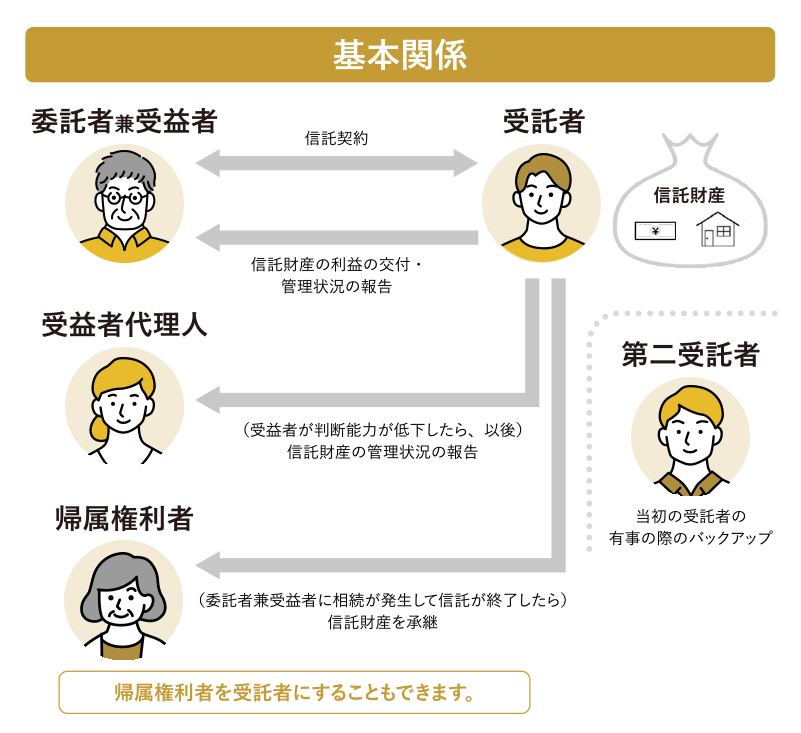

❶財産を託す家族

つむぎでは下記図の関係者が必要となります。

長期間、安定的に家族信託を維持するため、受益者代理人と第二受託者の設定を標準としています。当初、受益者代理人と第二受託者に同一の親族を指定することは可能ですが、両方の役割を同時に担うことはできませんので、将来、いずれか一方の役割を担うこととなった場合には、もう一方に新たに別の親族を指定して頂くことになります。

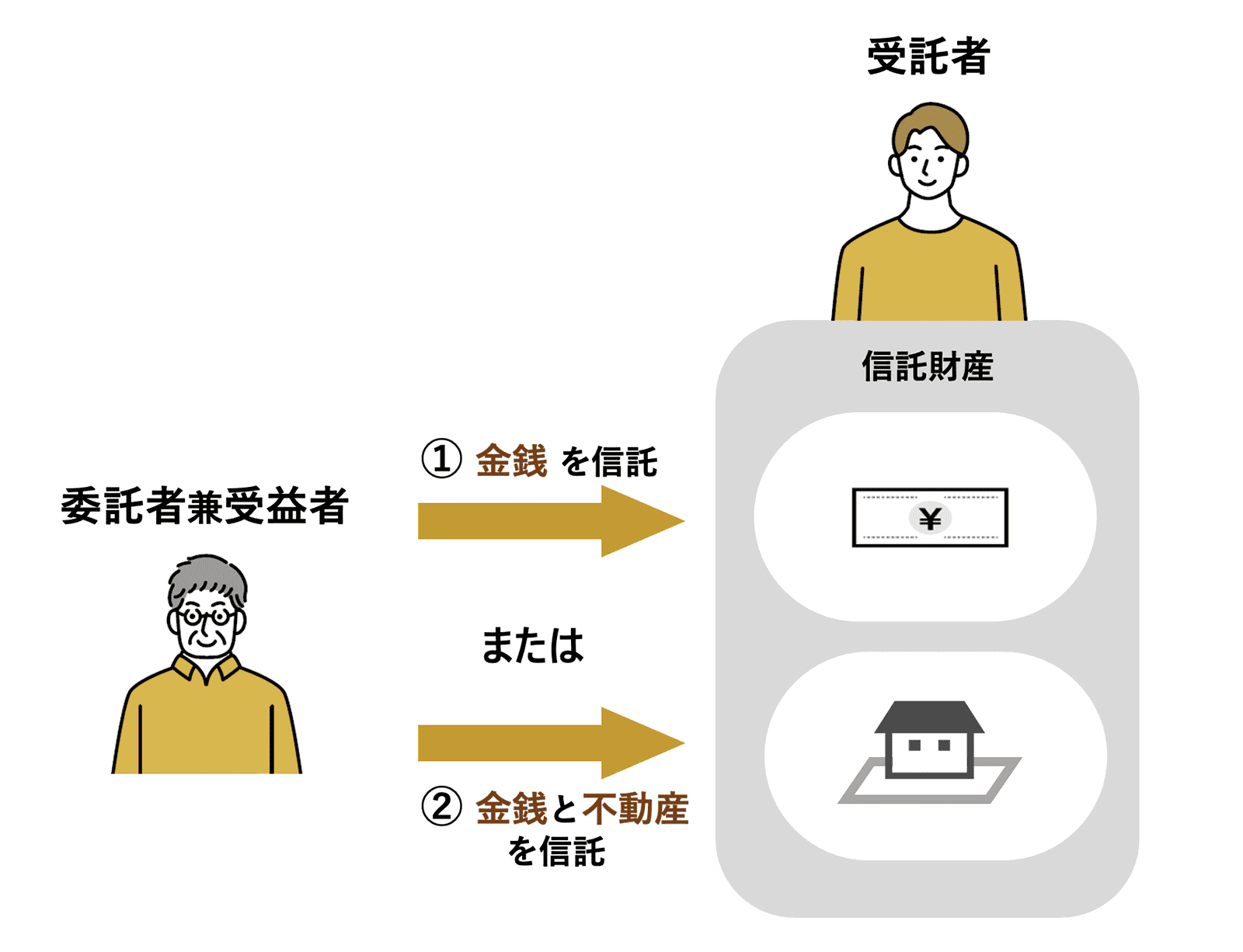

❷信託する財産

つむぎでは、「金銭」と「不動産」を対象とします。

[金銭]

円預金が対象です。

※外貨への交換や、運用商品の購入はできません。

[不動産]

委託者単独名義の不動産が対象です。

※担保を設定している物件は対象外です。また、信託設定後、信託財産を担保とする借入等も行えません。

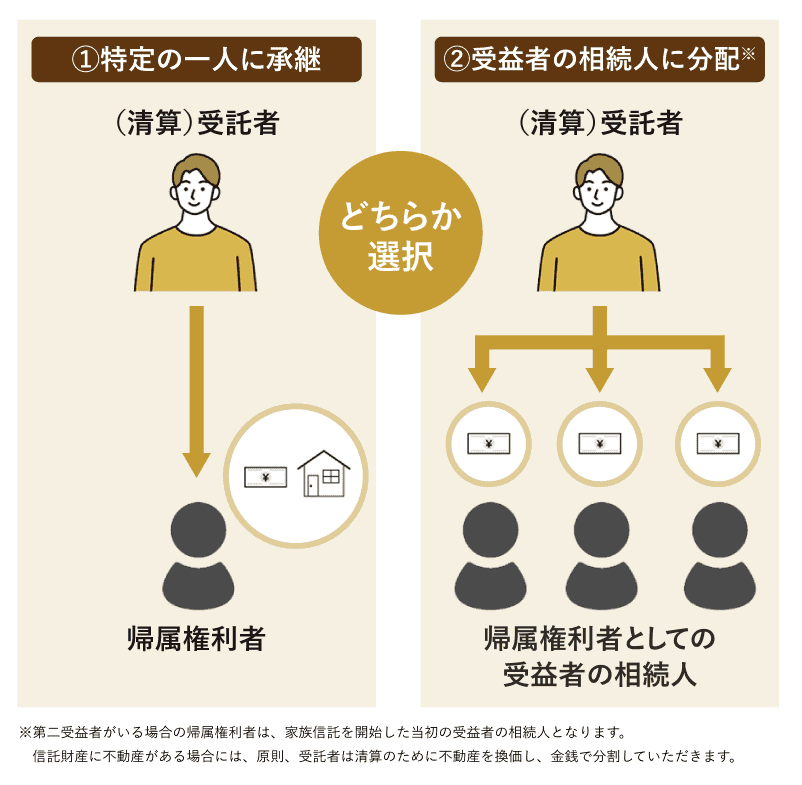

❸相続発生時の清算方法

相続等で信託が終了したら、残った信託財産を帰属権利者に承継させます。つむぎでは、帰属権利者に「特定の一人を指定するプラン」と「受益者の相続人に法定相続分で配分するプラン」をご用意しています。

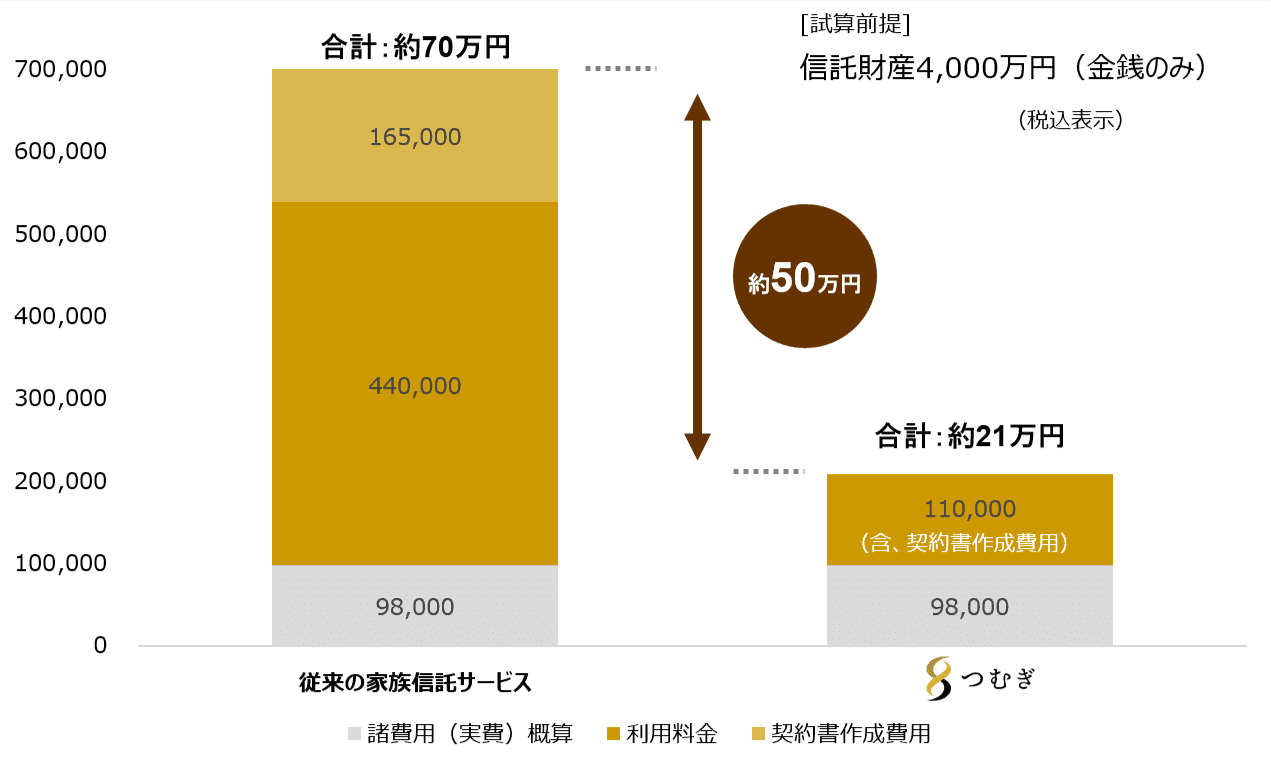

- 定額かつ明朗な料金体系

- つむぎの料金体系は2種類のみの「完全定額制」。

資産の凍結対策に特化することで契約書の作成にかかるコストを圧縮し、対策を始めやすい価格でのご提供を実現しました。

〈料金体系〉

| 信託財産 | 利用料金 |

|---|---|

| 金銭のみ | 110,000円 |

| 金銭と不動産 | 242,000円 |

- ※上記の他に、登記や公正証書作成の費用や、当社社員が出張対応する場合にはその実費等がかかります。

〈従来の家族信託サービスとの比較〉

つむぎの活用事例

家族信託によって次のような事例を防ぐことができます。

- 認知症となった母の生活費や介護費用の支払いをするとき

- 認知症により判断能力が低下したと診断されると、金融機関によって口座取引を制限され、いわゆる「口座凍結」の状態になります。母の生活費や介護費用のためなのに、たとえ家族であっても銀行口座から出金ができず、結局、子供たちが分担して立替えることとなります。一方で、母が認知症になる前につむぎで家族信託を取り組んでおけば、その信託された預金は口座凍結から守られ、受託者となった子は信託契約に従って出金し、母の生活費や介護資金のため母の預金から支払いを続けることができます。

- 父が認知症となり施設に入所するため、実家の売却を検討するとき

- 契約行為は判断能力が前提となるため、認知症により判断能力が低下したと診断されると、不動産の売却や修繕・建替え、賃貸借等の契約に応じられなくなります。父の入所資金に充てるため実家を売却しようにも、実家が父名義であれば父自身が売買契約の契約者となるしかありません。父が認知症になる前につむぎの家族信託で実家の名義を子に移しておけば、子が売買契約を締結でき、実家を売却して、資金化することができます。

つむぎのご利用の流れ

-

オンライン面談

(無料)ご相談者やご家庭の状況をお聞きした上で、つむぎの仕組についてご説明をさせて頂きます。オンライン面談は任意ですので、最初からウェブサイトでお申込みをして頂くことも可能です。

-

お申込み

ウェブサイトから、いつでもお申込み頂けます。家族信託の関係者の情報をお手元にご準備の上、お申込みにお進みください。

-

家族信託の内容説明

委任契約の締結専門スタッフがオンライン面談で家族信託の内容を説明します。面談では、委託者・受託者となる方の双方のご同席をお願いしています。

内容に納得いただけましたら、家族信託を組成するための委任契約書を締結します。委任契約締結時点から利用料金が発生します。 -

家族信託の契約締結

委託者と受託者が、公証人の面前で信託契約を公正証書で作成します。当社は、事前の公証人に対する信託契約書案の提示、公正証書作成日の日程調整、公証役場での立会いを行います。

-

信託口口座の開設

信託開始受託者は、銀行等で、家族信託の専用口座である信託口口座の開設手続きを行ってください。委託者が信託口口座に金銭を入金すると、また、不動産を信託する場合は信託登記を行うと、信託開始となります。

よくあるご質問

- 家族信託でどのようなことができますか。

- 将来、認知症等により判断能力が低下しても、ご本人のためにご家族が財産を管理・処分することや、大事な財産をしっかり大切なご家族に承継するといった相続への対策ができます。

- 契約書を作成し家族間で捺印するだけで、家族信託は始められますか。

- 信託契約を締結し、信託する財産を受託者となるご家族に引渡して、信託が開始します。受託者は信託された財産を分別管理する義務があり、金銭(預貯金)ならば分別管理する専用口座(信託口口座[しんたくぐちこうざ])を開設し、不動産ならば信託されていることを公示する信託登記が必要となります。

- 信託財産は相続税の対象外ですか。

- 相続時に受け取る信託財産は、相続税の課税対象となります。本サービスにおける税務上のご相談は、所轄税務署または税理士等の専門家に必ずご相談ください。

- サービス内容を教えてください。

-

つむぎのサービス内容は以下の通りです。

1. 家族信託を組成するための情報の提供

2. 信託契約書案の作成

3. 信託口口座開設の開設のための助言および口座開設先金融機関との調整

4. 作成される信託契約の公正証書化の支援 - つむぎと他の家族信託サービスとの違いは何ですか。

- 家族信託は、シニア世代の財産管理の仕組みとして有用ですが、一から設計すると時間や費用がかさんだり、難しく感じる場合も少なくありません。その点、つむぎでは、マネックスSP信託がシニア世代の財産管理・相続のために必要不可欠なベーシックな機能に厳選して設計していますので、お客様は信託契約の関係者や信託財産を指定して、プランを選んでいただくだけで家族信託を組成できます。

- 契約者の関係の範囲を教えてください。

-

家族信託の関係者は全て、委託者の配偶者または四親等内の人(血族または姻族)からご指定いただきます。

ただし、第二受益者(任意)は委託者の配偶者またはお子様からご指定いただきます。 - どのような資産が対象となりますか。

-

信託財産は、「金銭」と「不動産」を対象とします。

[金銭]

円預金が対象です。

※外貨への交換や、運用商品の購入はできません。

[不動産]

委託者単独名義の不動産が対象です。

※担保を設定している物件は対象外です。また、信託設定後、信託財産を担保とする借入等も行えません。 - 利用するのにどのような費用がかかりますか。

-

信託財産が「金銭のみ」のプランと「金銭と不動産」のプランで、それぞれ次の定額料金となっています。

(税込) 信託財産 利用料金 金銭のみ 110,000円 金銭と不動産 242,000円

上記の他に、以下の実費がかかります。詳しくはつむぎ利用料金をご参照ください。

・公正証書作成費用

・信託口口座の開設費用

・不動産登録免許税

・司法書士の不動産登記費用

・出張費 等 - どのように申し込めますか。

- インターネットで、お申込みができます。本ウェブサイトにあるお申込みボタンから、お進みください。

- 誰が申込みをできますか。

-

お申込みは家族信託で管理したい財産をお持ちの方(委託者)、または、管理を託される方(受託者)のどちらか一方から承ります。

当社は申込者を連絡窓口としますので、連絡がつきやすい方からお申込みください。ただし、委任契約前の内容説明の面談においては、委託者と受託者の双方に同席をいただきますので、ご承知おきください。 - サービス利用を申込むための条件を教えてください。

-

・お申込みは、家族信託の委託者または受託者となる方から承ります。

・委託者と受託者は、未成年者、成年被後見人、被保佐人、被補助人ではなく、家族信託契約を締結し、義務を履行するために必要とされる判断能力や権利を有していること、また、認知症の診断を受けていないことが条件となります。

・家族信託の関係者は全て、委託者の配偶者または四親等以内の人(血族または姻族)をご指定いただきます(ただし、第二受益者を指定する場合には、第二受託者は委託者の配偶者または子をご指定いただきます)。

その他の条件は、ご利用条件をご確認ください。 - 必要な書類は何がありますか。

-

信託契約の関係者との続柄の分かる戸籍謄本等をご提出いただきます。また、信託財産に不動産を予定している場合は、対象不動産の納税通知書(写)または不動産評価証明書(写)、不動産登記簿謄本(登記情報サービスで取得する登記情報も可)、公図(登記情報サービスで取得する地図も可)をご提出いただきます。

※希望者には、不動産に関する書類の取得を当社が代行します(取得にかかる発行手数料はお客様負担となります)。 - 借入や、信託不動産に担保設定することはできますか。

- つむぎの家族信託プランでは、受託者による信託名義での借入や信託不動産を担保とする借入を対象外としています。

- 信託された金銭で投資等の運用はできますか。

- つむぎの家族信託プランでは、信託された金銭は円建て預貯金口座で管理することに限定しており、受託者による投資等の運用は対象外としています。

- 受益者代理人の役割を教えてください。

- 受益者が判断能力を欠き、意思表示ができない又は受託者が信託事務処理上、必要であると認めた場合に、受益者に代わって信託財産の管理状況の報告を受けたり、受託者による信託財産の管理等について指図や監督を行う人です。

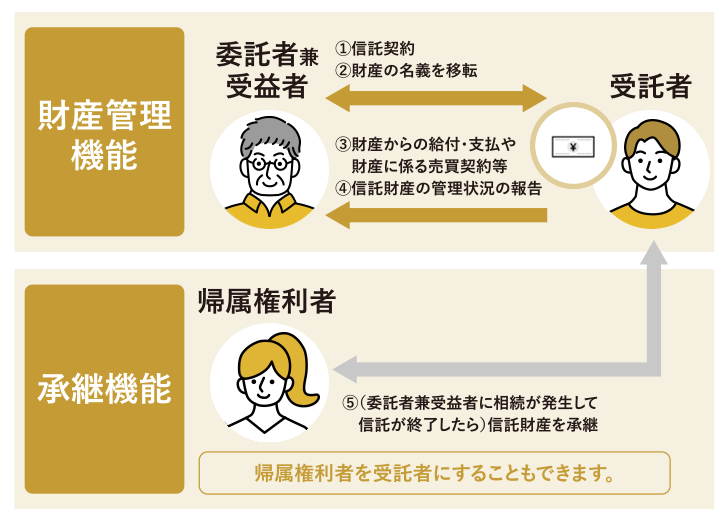

- 帰属権利者の役割を教えてください。

-

委託者兼受益者(第二受益者がいる場合には第二受益者を含みます。)が亡くなった際に受託者から残った信託財産(残余財産)を受け取る人です。

受託者自身を帰属権利者に指定することも可能です。

つむぎの家族信託では、①残余財産を受け取る人を指定するプラン(優先順位に合わせて第一帰属権利者、第二帰属権利者を指定できます。)と②受益者の相続人へ法定相続分の割合で分配するプラン※をご用意しています。

※第二受益者がいる場合の帰属権利者は、家族信託を開始した当初の受益者の相続人となります。 - 第二受託者は必須ですか。第二受託者の役割を教えてください。

- 必須です。第二受託者は、受託者が信託財産の管理等をできなくなった場合に、新たな受託者として信託財産の管理等を行います。

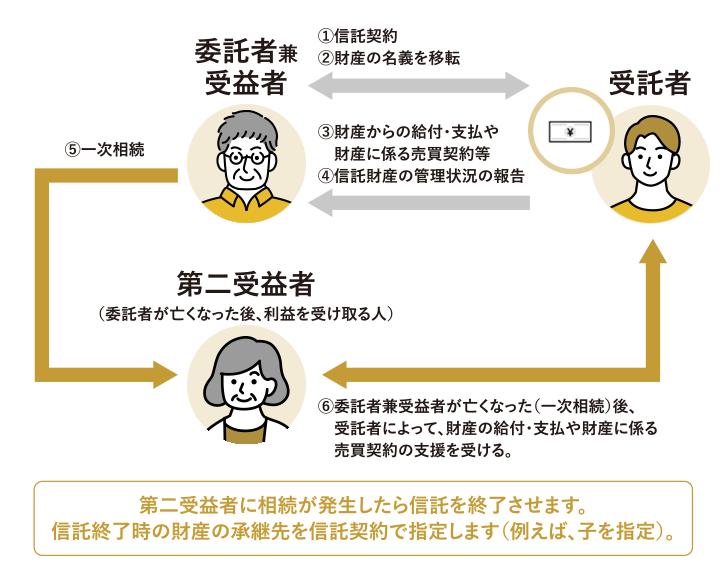

- 第二受益者は必須ですか。第二受益者の役割を教えてください。

- 任意です。第二受益者は、委託者兼受益者が亡くなった後、新たな受益者として信託財産からの利益を受け取ります。例えば、ご本人が亡くなった後に配偶者の財産管理を引続き受託者に託したい場合等に活用できます。

- 受託者と受益者代理人は兼任できますか。

- 兼任はできません。第二受託者と受益者代理人の兼任はできますが、第二受託者が受託者に就任した場合は、受益者代理人を別途選任する必要があります。

- 信託口口座を開設する金融機関に制限はありますか。

- つむぎの家族信託プランの設計上、制限はしていませんが、信託口口座は通常の預貯金口座とは異なる要件がありますので、開設できる金融機関は限られます。まずはお客様のお取引のある金融機関にご確認ください。つむぎでは信託口口座の開設のための助言も承りますので、ご相談ください。

- 信託登記を行うにはどうすれば良いですか?

- 信託登記は、所有権移転登記とは異なり、信託特有の登記事項があります。マネックスSP信託では信託登記の実績のある司法書士をご紹介できますので、ご相談ください。

資産凍結とは

認知症等により判断機能が低下して契約能力がないとされることで、各種取引ができなくなることを言います。有効な契約行為ができなくなり、口座からの出金や不動産の売却等ができなくなる状態です。認知症患者数は、2025年までには約700万人前後まで増加すると推計され、高齢者の約5人に1人が該当することになると言われています。資産凍結されると、たとえ家族であっても、出金や契約をすることができなくなります。

(出典)厚生労働科学研究費補助金(認知症対策総合研究事業)

「都市部における認知症有病率と認知症の生活機能障害への対応」(平成21~24)総合研究報告書

- 資産凍結によりできなくなること

-

預金

-

普通預金の引出し

※ATMも窓口も - 振込み

- 定期預金の解約

- 引落し

不動産

- 売却(現金化)

- 賃貸借契約の

締結・更新 - 修繕・建替え

有価証券

- 売却(現金化)

・買付 - 銀行口座への出金

-

普通預金の引出し

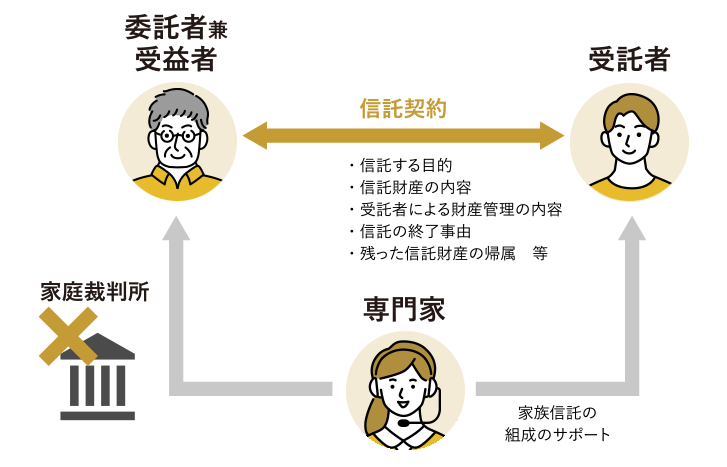

家族信託とは

家族信託とは、財産を持つ人(シニアの親世代)が、信頼できる人(家族)に財産の管理や処分をする権限を託す財産管理の仕組みです。

万が一、認知症等で判断能力が低下したときでも、あらかじめ決めておいた目的に沿ってご本人の生活資金や介護資金に利用する等、柔軟な財産の活用が実現できます。

- ①契約条件を柔軟に設定できる

-

信託は、委託者と受託者との間の契約等によって成立します。委託者は受託者となる人を指定でき、契約条件を委託者と受託者との間で決めます。

信託は特有の制度に基づいて設計されなくてはならないこと、また、長い信託期間を通じて受託者は一定の責任を負うことから、契約条件を検討する際には専門家にも相談しましょう。一旦設計されれば非常に安定した財産管理と言えます。

- ②判断能力低下前から財産管理を任せられる

-

信託契約を締結し、委託者が信託する財産を受託者に引き渡す(信託の設定)と、受託者による財産管理が始まります。委託者兼受益者が自身による財産管理に不安を覚えたら、すぐ受託者からのサポートを受けられ、将来、判断能力が低下したとしても受託者による財産管理は続きます。

また、相続等で信託が終了したら、信託契約で定めた帰属権利者に残った信託財産を承継します。

- ③残される配偶者の財産管理まで任せられる

-

信託は、委託者が亡くなった後も継続させることができます。この信託を“受益者連続型”と言います。当初は「委託者兼受益者本人」の財産管理のために信託を設定します。そして、第二受益者として配偶者を指定していた場合、委託者が亡くなった後でも委託者が信託した財産で配偶者の生活のために信託は継続します(信託財産は遺産分割の対象外です)。

ご夫婦ともに高齢な場合に、本人・配偶者のための財産管理を1つの契約で準備できます。

信託をもっと身近に

マネックスSP信託は、テクノロジーの力で、信託を身近なサービスにし、お客様の人生をもっと豊かにします。

財産には、単にお金としての価値だけではなく、お客様一人一人の「想い」が詰まっています。お客様の大切な財産を、世代を超えてお預かりする。テクノロジーを活用すれば、信託の持つ機能を、より多くのお客様に手軽にご利用いただける。私たちは、お客様の「想い」をお守りします。